Das Wichtigste in Kürze:

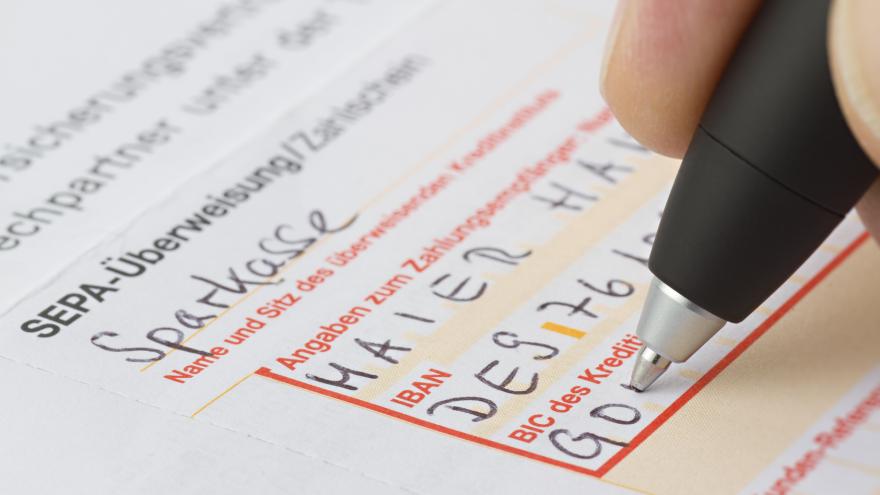

- Die IBAN ist die "Adresse" für Bankkonten im Euro-Zahlungsraum.

- Zwei Buchstaben am Anfang zeigen, in welchem Land sich das Konto befindet. DE steht für Deutschland.

- Die BIC (anfangs als Kennzeichen für die kontoführende Bank genutzt) muss mittlerweile nicht mehr für Überweisungen angegeben werden.

Um Geld von einem Konto auf ein anderes überweisen, benötigt man in der Regel die IBAN. Die Abkürzung steht für die englischen Begriffe "International Bank Account Number". Sie beginnt immer mit zwei Buchstaben, gefolgt von 20 Ziffern. Diese sind unter anderem eine Kombination aus dem, was früher die Bankleitzahl und die Kontonummer waren.

Für Überweisungen im Inland und ins Ausland ist seit dem 1. Februar 2017 keine BIC mehr erforderlich. Die IBAN reicht aus.

Welche Länder gehören zu SEPA?

SEPA bedeutet Single Euro Payments Area. Grenzüberschreitende und inländische Zahlungen in Euro sollen nach dem Willen der EU schneller und für den Verbraucher günstiger werden. Der Kunde soll in die Lage versetzt werden, sämtlichen Zahlungsverkehr im SEPA-Raum mit nur einem Konto abzuwickeln. Neben den Mitgliedern der EU nehmen auch die Länder des Europäischen Wirtschaftsraumes (EWR) sowie die Schweiz und Monaco am System teil.

Was ist die IBAN?

Die IBAN ist die international gültige Kontonummer. Sie ist in Deutschland wie im nachfolgenden Beispiel aufgebaut:

IBAN: DE98987654321123456789

DE=Länderkennzeichen

98=individuelle Prüfziffer

98765432=Bankleitzahl

1123456789=Kontonummer

Die IBAN besteht demnach aus den alten Bankdaten, die jeweils nur um das Länderkennzeichen und die Prüfziffer ergänzt werden. Kontonummern, die keine zehn Stellen haben, werden am Anfang mit Nullen aufgefüllt. Die Prüfziffer vorne korrespondiert mit der Bankleitzahl und der Kontonummer, so dass Zahlendreher bei Eingabe der Bankleitzahl und Kontonummer zu einer anderen Prüfziffer führen. In der großen Mehrheit der Fälle dürfte eine abweichende Prüfziffer dazu führen, dass eine Überweisung erst gar nicht ausgeführt wird.

Man findet die eigene IBAN bereits seit einigen Jahren auf dem Kontoauszug, in der Regel auch auf den Bankkarten.

Nur in einigen wenigen Fällen – insbesondere wenn Banken fusioniert wurden – weicht die IBAN vom obigen Muster ab. Kontonummer und Bankleitzahl stimmen dann nicht mit bisherigen Daten überein. Deshalb sollten Verbraucher besser nicht selbst Kontoangaben einfach umrechnen, auch wenn sie die mathematischen Kenntnisse dazu mitbringen, die zwei neuen Stellen der Prüfziffer zu ermitteln.

IBANs aus anderen SEPA-Ländern haben teils eine andere Struktur und sogar eine andere Länge. Allen gemein sind aber das Landeskennzeichen aus zwei Buchstaben und eine zweistellige Prüfziffer, die dann folgt.

Gilt die SEPA-Überweisung nur für internationale Zahlungen?

Das SEPA-Verfahren ist nicht nur für grenzüberschreitende Zahlungen relevant, sondern auch in Deutschland das einzige System für den nationalen Zahlungsverkehr. Die Angabe der BIC ist nicht mehr erforderlich.

Für grenzüberschreitende Zahlungen außerhalb des Euro-Raumes und für Zahlungen innerhalb Europas in anderen Währungen ist die SEPA-Überweisung nicht nutzbar. Hier muss die teurere Auslandsüberweisung gewählt werden. SEPA-Überweisungen erfolgen stets nur in Euro.

Was passiert bei Zahlendrehern?

Auch mit der IBAN gilt: Für Zahlendreher haftet der Kunde! Gibt er Kontonummer und Bankleitzahl fehlerhaft an und wird der Überweisungsbetrag einem falschen Konto gutgeschrieben, so kann er hierfür sein Institut nicht haftbar machen. Er muss sich das Geld vom Empfänger wiederholen. Die Banken und Sparkassen brauchen nicht zu prüfen, ob Name und Kontodaten des Empfängers in sich stimmig sind. Es zählt allein die Kundenkennung, also die IBAN.

Was, wenn doch auf ein falsches Konto überwiesen wurde?

Der Kunde kann von seinem kontoführenden Institut verlangen, an seinem Versuch mitzuwirken, das Geld zurückzuerhalten. Eine Zahlungsgarantie ist damit aber nicht verbunden. Weigert sich der Empfänger, das Geld zu erstatten, so müssen die Banken und Sparkassen seine Daten an den Zahler weitergeben, damit er notfalls gerichtliche Schritte einleiten kann. Eine Verletzung des Bankgeheimnisses ist damit nicht verbunden.

Die Geldinstitute dürfen sich ihre Hilfe bezahlen lassen. Dies sehen die gesetzlichen Regelungen vor.

Was genau ist die SEPA-Lastschrift?

Was früher die Einzugsermächtigung war, heißt nun SEPA-Mandat. Der Kunde als Lastschriftschuldner erteilt damit seinem Vertragspartner eine schriftliche Erlaubnis, Beträge von seinem Konto abbuchen zu lassen. Er weist zugleich seine Bank oder Sparkasse an, den Betrag an seinen Vertragspartner auszuzahlen. In dem Mandat muss er angeben, ob es sich um einmalige oder eine wiederkehrende Lastschrift handelt. Zu jedem Mandat gehören zwei Nummern, die Gläubiger-Identifikationsnummer identifiziert EU-weit eindeutig, wer den Einzug veranlasst. Die Mandatsreferenznummer bezeichnet genau das Mandat. Wenn sie auf dem Vordruck nicht schon angegeben ist, muss sie nach Mandatserteilung mitgeteilt werden.

Bei der SEPA-Lastschrift muss der Verbraucher wissen, wann die Abbuchungen erfolgen. Dies muss zum Beispiel entweder in Rechnungen vorab angeben werden; bei gleichbleibenden Zahlungen reicht aber auch die Angabe, das etwa an jedem 3. eines Monats beziehungsweise dem folgenden Geschäftstag abgebucht wird.

SEPA-Mandate sind grundsätzlich nur schriftlich erteilbar. Allerdings ist die Nutzung der Lastschrift im Internet in Deutschland weit verbreitet. Laut einer Übereinkunft im deutschen SEPA-Rat werden über das Internet erteilte Lastschriften weiter toleriert, auch wenn es noch keine Internet-Lastschrift unter SEPA gibt. Das bedeutet: Ist mit den Abbuchungen solcher Lastschriften aus Sicht des Verbrauchers alles in Ordnung, werden Zahlungen so weiter möglich bleiben. Missbrauchen aber Dritte zum Beispiel die eigenen Kontoangaben im Internet, ist der Verbraucher wie folgt geschützt: Im Falle einer solchen nicht autorisierten Lastschrift muss der Kontoinhaber dies unmittelbar nach der Entdeckung seiner Bank oder Sparkasse anzeigen. Da nach 13 Monaten auch unbefugte Buchungen gültig werden, muss man auf diese Frist achten. Abgesehen davon müssen wie bisher alleine die Anbieter das Risiko tragen, dass Unbefugte Mandate im Internet abgegeben haben. Dies entspricht dem, was auch bisher für Internetlastschriften gilt.

Gibt es noch mündliche Einzugsermächtigungen?

Die SEPA-Lastschrift sieht solche Mandate nicht mehr vor. Wurde kein schriftliches Mandat erteilt und wird dennoch eingezogen, so liegt ein nicht autorisierter Zahlungsvorgang vor.

Kann ein Betrag zurückgebucht werden?

Der Kontoinhaber hat die Möglichkeit, wenn ein Mandat vorliegt, die Lastschrift ohne Angabe von Gründen zurückzugeben. Dies muss binnen einer Frist von acht Wochen nach der Belastungsbuchung passieren. Wer einem zu Recht eingezogenen Betrag widerspricht, muss die damit verbundenen Kosten tragen. Das gilt auch, wenn ein Lastschrifteinzug scheitert, weil das Konto keine ausreichende Deckung aufweist.

Hat der Kontoinhaber eine Lastschrift nicht autorisiert, so beträgt die Frist nicht acht Wochen, sondern dreizehn Monate. Dies ist dann keine normale Erstattung, sondern eine unbefugte Buchung. Die Frist ist gewahrt, wenn der Kontoinhaber eine solche Buchung seinem kontoführenden Institut anzeigt. Diese Anzeige muss unverzüglich nach der Entdeckung erfolgen. Warten Sie also nicht ab, weil Sie meinen, noch Zeit zu haben! Entdecken Sie aber erst spät, dass eine Buchung gar nicht berechtigt war, etwa weil Sie sie mit einer anderen Buchung verwechselt haben, können sie die Buchung noch innerhalb der 13 Monate beanstanden.

Was passiert mit dem elektronischen Lastschriftverfahren?

Die elektronische Lastschrift ist auch weiterhin möglich. Sie können also mit Karte und Unterschrift im Geschäft zahlen.

Was passiert, wenn keine Deckung auf dem Konto ist?

Weist das Konto keine ausreichende Deckung auf, so löst die Bank oder Sparkasse die Lastschrift nicht ein, wenn sie nicht bereit ist, eine Überziehung einzuräumen oder zu dulden. Der Kontoinhaber hat die hieraus entstandenen Kosten zu tragen. Das kontoführende Institut darf dem Kunden für die Benachrichtigung ein Entgelt in Rechnung stellen.

Welche Regelungen dienen dem Schutz des Verbrauchers?

Bei Lastschriften können die Verbraucher sogenannte "white lists" oder "black lists" erstellen. Dies bedeutet, dass die Verbraucher ihrer Bank oder Sparkasse vorgeben können, wer mittels Lastschrift auf das Konto zugreifen darf (white list) oder wer dies auf keinen Fall darf (black list). Die Liste sollte aber gepflegt werden, denn der Wechsel zum Beispiel des Energieversorgers oder des Telekommunikationsunternehmens könnte je nach Vorgaben des Kunden an sein Institut zu Problemen führen. Aktualisiert der Kunde die Liste nicht, so kann der neue Anbieter im Zweifel nicht abbuchen - und der Verbraucher gerät in Verzug.

Da Lastschriften wie vorab beschrieben auch beim Zahlen mit der Girokarte mit Unterschrift abgegeben werden, ist das Führen einer "white list" aus der bisherigen Praxis beim Umgang mit Lastschriften in Deutschland eher nicht anzuraten. Es sei denn, man gibt gut Acht und kann wirklich alle Einziehenden benennen, die man benötigt.

Den Kunden ist es nun sogar möglich, ihre Konten für Lastschriften komplett zu sperren.